En el 2022 Argentina registró un récord de exportaciones agroindustriales: casi US$ 60.000 millones ingresaron al país, un 8,5% más que en el 2021. La cadena láctea aumentó un 24% sus exportaciones, carnes 17% y granos 9%. Por otro lado, las economías regionales cayeron en un 5%. “Esto es lo que nos permite ver el Monitor: cómo evolucionan los distintos complejos, los nuevos mercados que se abren, la importancia de las exportaciones para el país y mucho más. Es un análisis a 20 cadenas bajo la lupa de 10 indicadores”, comenta Nicolle Pisani Claro, economista de FADA.

El agro argentino también es campeón

“A poco más de un mes de haber salido campeones del mundo, resaltamos los productos con los que somos primeros exportadores mundiales: ocupamos el primer puesto con harina y aceite de soja, aceite y jugo de limón, porotos y maní”, explica David Miazzo, economista de Fada.

El informe muestra qué complejos aumentaron más sus exportaciones en dólares: cebada el 71%, girasol 42%, trigo 35%, avícola 24%, lácteo 24%, yerba 19% y carne de vaca 19%.

(Ins Más dólares para nuestro país)

Las exportaciones son buenas, claro: generan miles de puestos de trabajo y los dólares para pagar lo que necesitamos importar y dólares que ayudan a estabilizar una economía donde sobran pesos. Por eso, mientras más exportemos, más posibilidades de que la economía crezca y se desarrolle. “El saldo o balanza comercial de un país es el resultado entre los dólares que entran por exportaciones y los que se van por importaciones. En 2022 Argentina registró un superávit de 7 mil millones de dólares, un 53% menos que en 2021, principalmente por el incremento de las importaciones. Muchas ramas de actividad presentan un balance deficitario, mientras que solo 3 presentan superávit: agroindustria, minería y transporte”, explican los economistas. “Lo curioso es que si vemos los saldos, en el caso de minería es de US$ 1.040 millones y transporte US$ 373 millones. En el caso de la agroindustria es un total de US$ 49 mil millones, gana por goleada”, agrega Pisani Claro.

Para nosotros, sí, para los otros, también

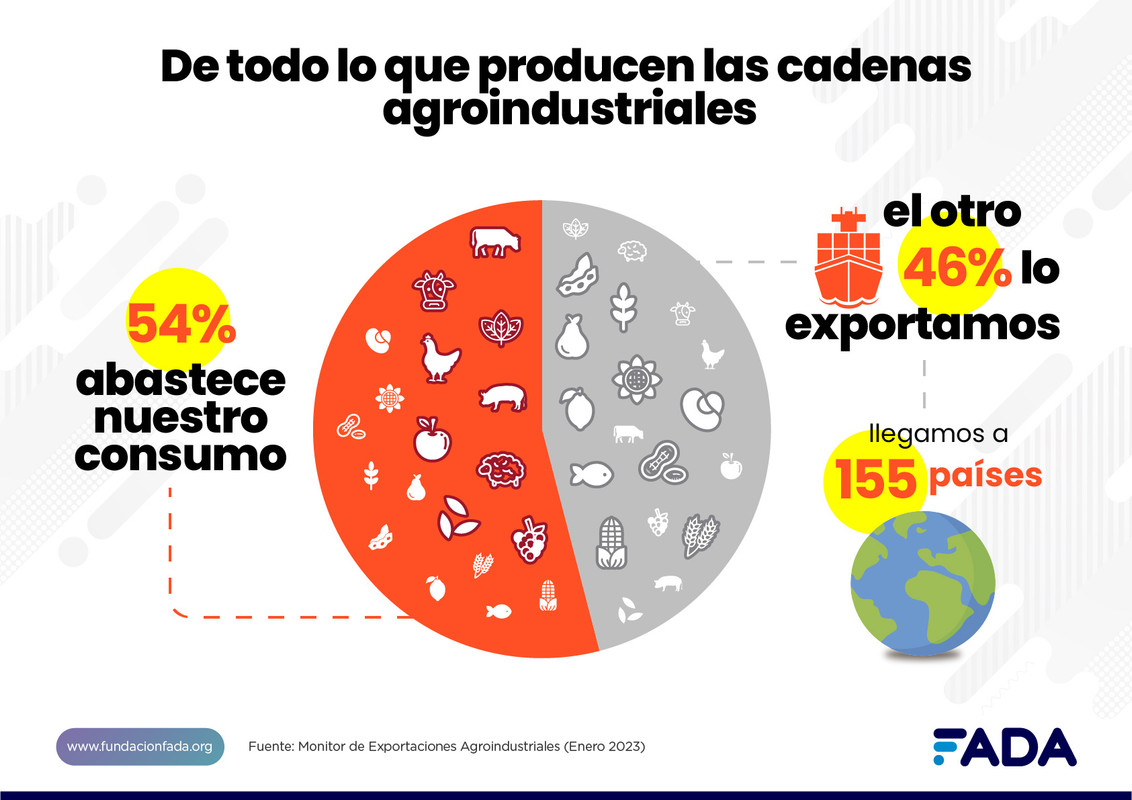

De todo lo que producen las cadenas agroindustriales, en promedio, el 54% abastece nuestro consumo interno y el otro 46% lo exportamos.

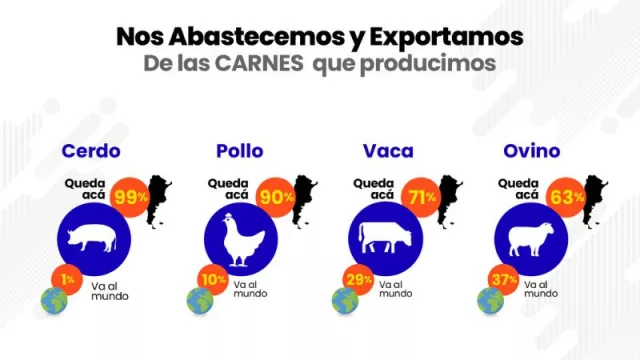

En el Monitor de Fada es posible descubrir que de las carnes que producimos acá: el 99% del cerdo queda para el consumo interno y solo el 1% va al mundo. En el caso de la carne de pollo el 90% queda y el 10% se exporta. El 71% de la carne de vaca es para los argentinos y el 29% se vende afuera. Por último, respecto a la carne ovina, el 63% queda en el mercado interno mientras que el 37% se exporta.

Las vaquitas son ajenas: a dónde van

“Los productos agroindustriales salen desde cada rincón del país, es una actividad totalmente federal. Cada rincón de la Argentina tiene miles de trabajadores que se especializan en las producciones de esa región. Así, podemos ver que en la Patagonia lo que más se exporta son los rubros pesqueros, peras y manzanas. En la región pampeana son mayoría soja, maní, girasol, maíz, trigo, cebada, carne de vaca, lácteos y carne aviar. En Cuyo prevalece la cadena vitivinícola. En el NEA lo que más se exporta es el complejo forestal, té, yerba y arroz. Por último, en el NOA se especializan en limón, porotos, y garbanzos”, afirma Miazzo.

“Si descubrimos que el 46% de lo que producimos lo exportamos, es imposible no pensar en los miles hogares que se sustentan gracias a eso y en la cantidad de mesas del mundo en las que estamos”, agrega el economista.

En 95 países disfrutan nuestros vinos y mostos.

Nuestro maíz llega a 84 países.

Con nuestra carne de vaca estamos en la mesa de 51 países.

En total, con nuestros productos llegamos a 155 países, más del 80% de los países del mundo.

Nuestros principales compradores son Brasil (arroz, leche, legumbres, peras y manzanas y trigo), China (carne aviar y de vaca y cebada), India (girasol y soja), EE.UU. (limón, vino, té, forestal), Vietnam (maíz), Países Bajos (maní), Siria (yerba), España (pesquero), Costa de Marfil (cerdo) y Alemania (lanas).

Otro indicador que mide el estudio de Fada es la concentración de destinos, el cual concluye en que, en promedio, el 63% de las exportaciones agroindustriales se vende a los primeros 5 países compradores. “Es un dato relevante ya que las cadenas con menor concentración de destinos tienen una menor dependencia para la colocación de sus productos en el mercado internacional”, explica Pisani Claro.

Perspectivas 2023

“En términos de demanda internacional las perspectivas para 2023 son negativas; en competitividad cambiaria neutras; en oferta exportable negativas; y en precios negativas”, anuncian desde Fada. Se espera un 2023 con menor nivel de exportaciones respecto a 2022, principalmente debido a la sequía, no solo en granos sino también en otros productos como carne y leche. Con estas perspectivas, se podrían estimar exportaciones de las cadenas agroindustriales cercanas a los US$ 47.000 millones para 2023, unos US$ 13.000 millones más bajas que en 2022.

“Menos exportaciones implican menos ingreso de dólares y menor recaudación en concepto de Derechos de Exportaciones. Si analizamos el aporte a la recaudación de AFIP por Derechos de Exportación, vemos que el 97% del total que se recauda en ese concepto lo aportan las Cadenas Agroindustriales. Las cadenas aportaron US$ 10.591 millones sobre un total de US$ 10.945 millones. Los cereales y oleaginosas aportaron el 91%, seguido por las cadenas cárnicas con un 3,6%, las economías regionales 1,8%, lácteos 1% y el resto un 2,6%”, concluye Pisani Claro.

- 1200 x 500.png)

Tu opinión enriquece este artículo:

Agencia Moon :

Muy bien informe chicos, felicitaciones a Fada y gracias a uds por permitirnos el acceso al mismo